従業員を雇ってると「所得税徴収高計算書」というものを税務署に提出しなければいけません。

給料を支払っている側は、所得税を天引きして税務署に納めなくてはいけないのです。個人がいちいち所得税を納めにいくのを省くためです。

従業員を雇ってる側は従業員に給与や退職金を支払ったときに税金がいくら発生するのか報告する義務ができます。

商売や自営業をやっていて従業員を雇った場合も提出する義務があります。提出しなければ脱税とみなされてもしかたありません。

僕自身は専従者をおいて自営業をやっています。専従者に給与として支払った分も記入しなければいけないんですね。だから所得税徴収高計算書を提出しています。

とくに個人事業主の人向けに所得税徴収高計算書の書き方について備忘録も兼ねて書いておくことにしました。

所得税徴収高計算書の書き方

提出の時期

提出の期限は二種類あります。納期の特例を受けていい場合は毎月提出します。特例を受けた場合は半年ごとに提出します。

提出期限

1・納期の特例を受けていない場合。

給与や報酬をを支払った月の翌月10日まで。

2・納期の特例を受けた場合。

1月から6月分 7月10日まで。

7月から12月分 翌年の1月20日まで。

毎月提出するのは大変なので特に理由がない限りは納期の特例をうけて半年に一度の提出にしたほうがいいですね。

入手方法は?

提出用紙は毎年税務署から送られてきます。年末調整の時期に年末調整の用紙とともに翌年度の所得税徴収高計算書分が送られてきます。

無くしたり、書き間違えたので足りなくなった場合は税務署に取りに行けばもらえます。

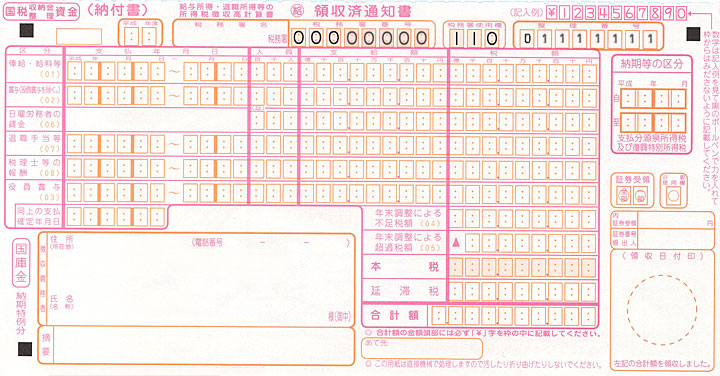

所得税徴収高計算書はこんな用紙

所得税徴収高計算書はこのような用紙です。

これは半年に一度提出する納期の特例をうけた場合の用紙です。

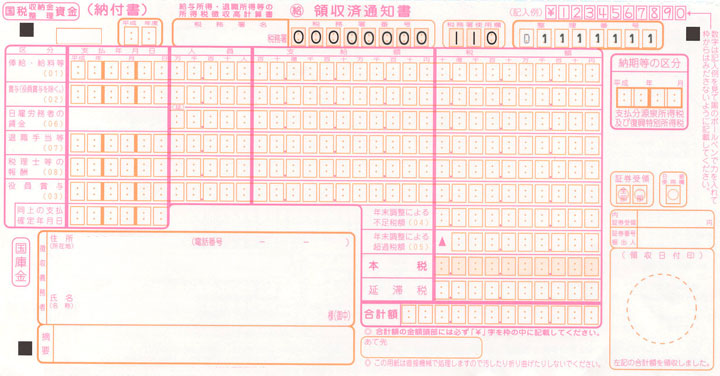

通常はこの用紙になります。

毎月提出します。

「納期などの区分」の部分が違います。

記入例

記入例としてはこんな感じです。

支払年月日

実際に支払った日です。半年分の場合は1月(6月)と6月(12月)の給料日を記入します。

人数

支払った人数も記入します。僕の場合、専従者が一人だけなので1と記入します。

支払額

納期の特例を受けた場合は6ヶ月分の給与を合計します。特例を受けていない場合は一月分です。支払った人数分を合計します。

毎月の支払いが8万8千円未満の場合、源泉徴収が免除されます。専従者給与を支払う場合、節税効果を期待していると思います。毎月の支払額を8万8千円以下にすれば源泉徴収額はゼロです。

8万8千以上の場合は、いくら税額がかかるのか計算しなければいけません。税務署から源泉徴収税額表が送られてくるのでそれを見て計算します。

将来的に収益が増えれば専従者給与も増やすことは考えています。結果的にその方が節税効果は大きくなるからです。でも現在はまだそこまで収益がでていないので。ゼロでおさまる範囲にしています。

でも、一般従業員と比較して高すぎたり低すぎたりすると税務署に怪しまれます。常識的に妥当な金額にしておきましょう。

専従者が一人しかいなくても、世の中には似たような仕事をしている人は大勢います。世間の相場を調べて、同じような金額にしておくといいです。

僕の場合は都道府県の最低賃金を調べて設定しました。専従者は事務や業務の手伝いが仕事なのでアルバイト並みの給与でいいと判断しています。

賞与(ボーナス、一時金)があった場合も記入します。僕の場合はまだ賞与を出せるほど収益がないので賞与なしです。出せるようになりたいですね。

税理士報酬を記入します。ない場合は記入しなくていいです。

役員報酬を記入します。ない場合は記入しなくていいです。

最後の支払い税額の合計額は ¥◯◯◯◯◯と記入します。頭に¥を付けます。

記入したら税務署に郵送するか持ち込みます。最初に登録した管轄の税務署におくりましょう。

コメント